株という言葉は一般的でも、実際それがどういうものなのかというのはあまり知られていないように思う。

株式に株券、上場株に非上場株、未公開株というように、何かいろいろあるように感じる。

まずは株って何?

会社を始めるときには会社へお金を入れる必要があるが、株はそのお金を入れた証のようなものだ。

これを株式と言ったり株券と言ったりする。株式や株券は実際に紙幣のように印刷されているものもあれば、電子マネーのように電子管理されているものもある。

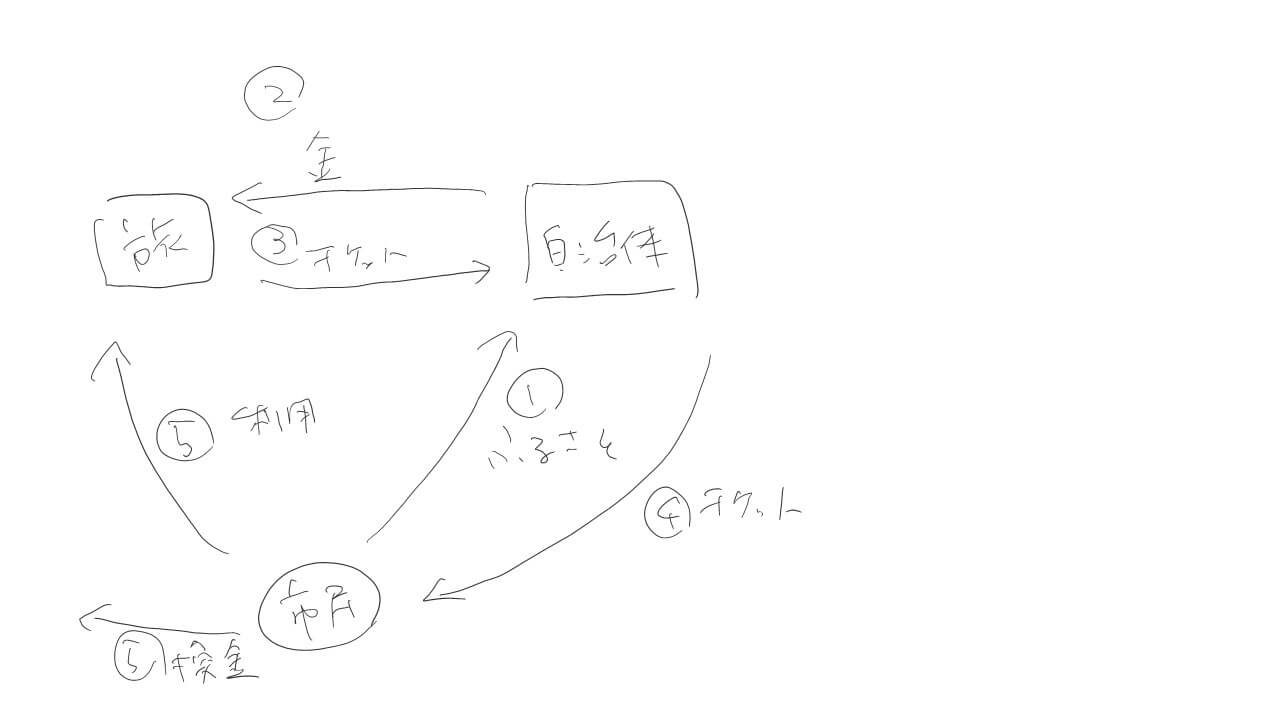

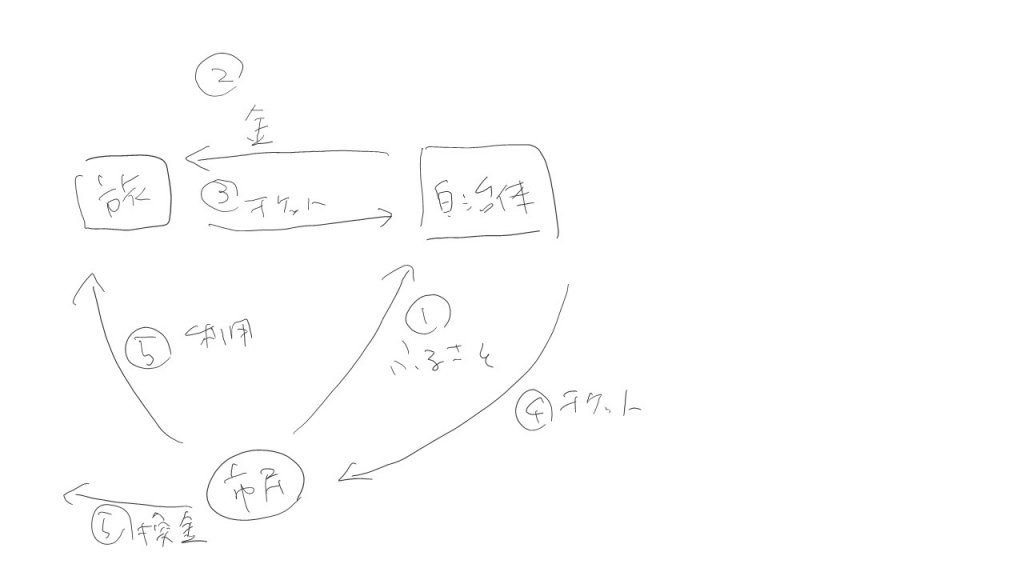

会社はお金を銀行などから借りて集めることのほか、誰かにお金を入れてもらって、その代わりに株を発行することで集めることもできる。

会社にお金を入れてもらうことを出資や増資という。

このようにして発行される株であるが、巷に出回っているのはいわゆる上場株というのが多い。

株は売ったり買ったりすることができるが、そういった売り買いを取りまとめている取引所があり、この取引所に登録している株が上場株と呼ばれている。

一方取引所に登録されていない株は非上場株と呼ばれる。

この非上場株も売り買いすることができるが、取引所に登録されていないので、売っているのかどうかを知ることがほぼできない。

日本の場合、90何%かが非上場株の会社なので、かなりの数の株が非上場株であると推測することができる。

非上場株の問題点

非上場株は取引所に登録されていないので、気軽に売買することができない。

したがって、出資した人や増資した人がそのまま持っていることが多い。

なお、株は出資や増資により受け取ることができるが、受け取るといろいろな特典がある。

会社から出資へのお礼として配当金を受け取ったり、会社に対して意見を言うこともできる。

受け取るお金や意見の声の大きさは出資の額が大きければ大きくなる。

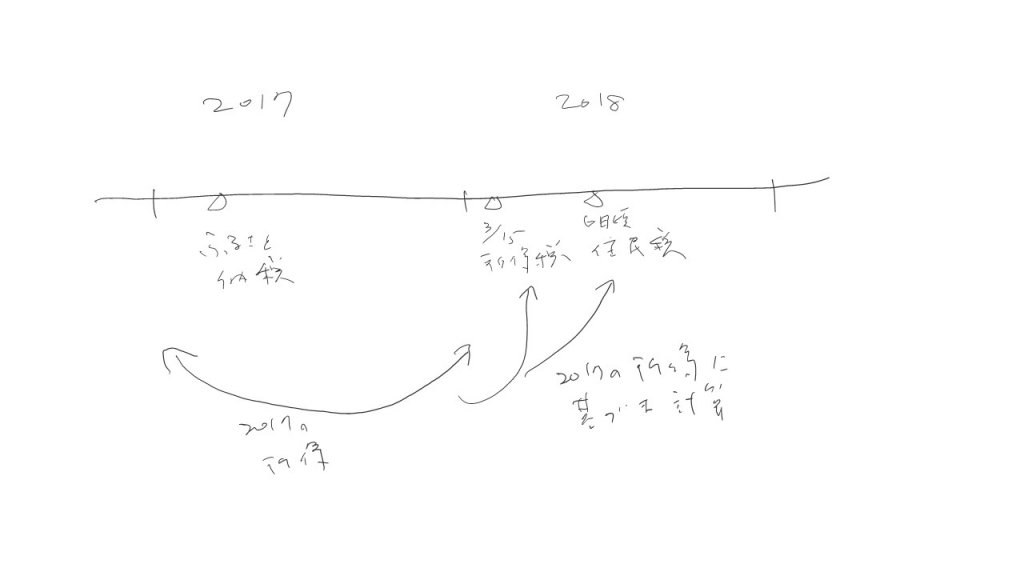

こういった特典は代々引き継ぐことができて、相続が発生すると、子や孫に引き継がれる。

引き継ぐことができるのはいいが、引き継ぐときには価値に応じて税金がかかる。

非上場株の場合の価値の計算方法は国税庁が定めていて、これに基づいて計算をするとびっくりするような高値になる場合がある。

これは会社の業績が良かったり、過去に儲かったりした場合に高値になることがおおいのだが、先にも述べた通り取引所に登録していないため、実際にそんな高値で誰かに売って儲けたりするというのは結構難しい。

したがって、高値ではあるけど現金化が難しく、相続の時の負担になったり、価値があると思い込んだご兄弟でもめてしまったりと厄介ごとの種になっている。

また、株を持っていると会社に対して意見を言うことができるが、何もわからない親戚が株を持ったことで意見を言うようになり、会社の経営が不安定になったりするということもある。

つづく

週末は自転車の予定。とても楽しみ。